La SCPI

Patrimonia Capital & rendement

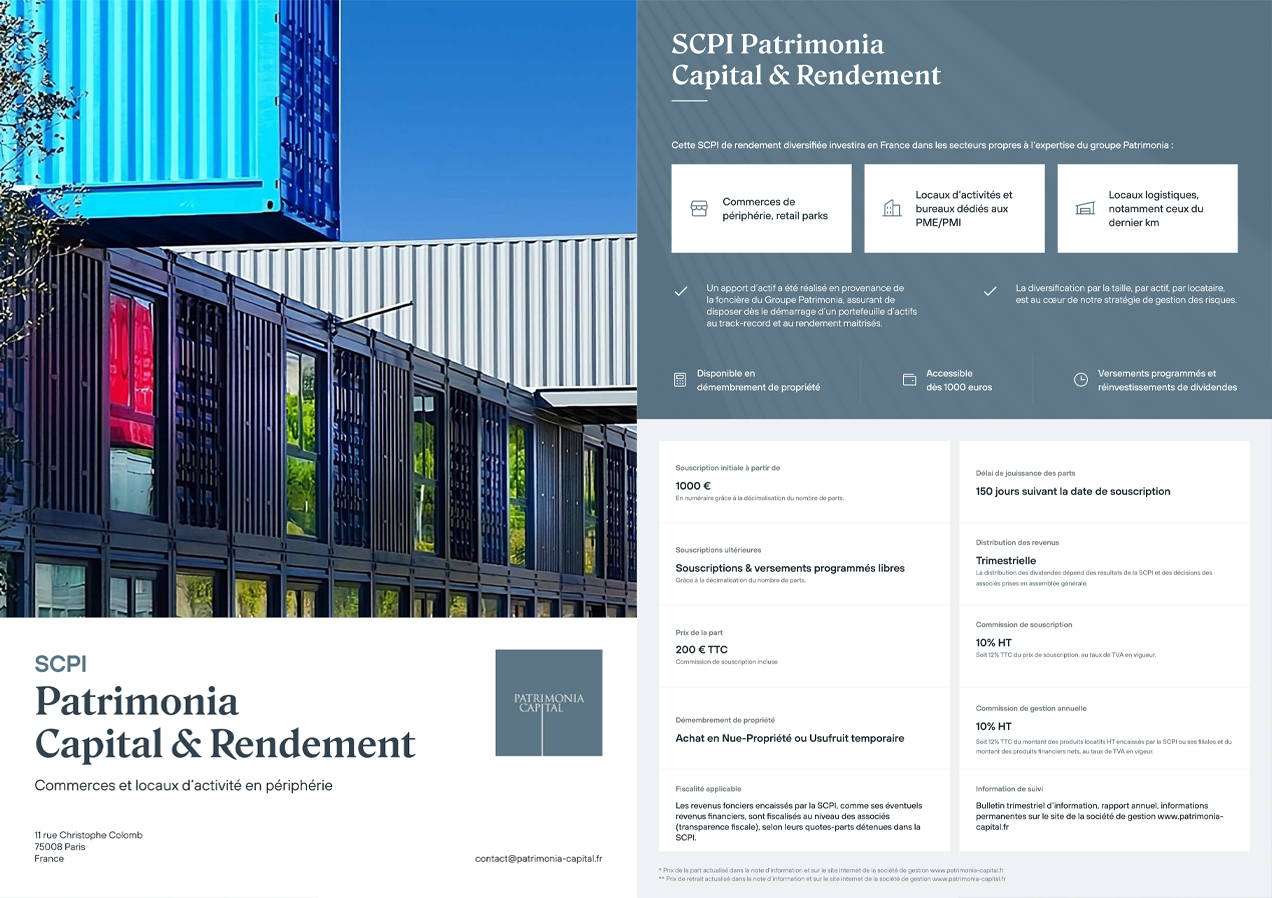

S’appuyant sur sa longue expérience d’investissement et de gestion internalisée dans la thématique des actifs dits de périphérie, le groupe Patrimonia étend ses activités de gestion de fonds immobiliers aux produits faisant offre publique à l’épargne.

Patrimonia Capital introduit ainsi sa première SCPI de rendement à capital variable dénommée, Patrimonia Capital & Rendement.

L’ouverture de la commercialisation auprès du grand public démarrera début octobre 2024, dès l’obtention du Visa AMF.

Cette SCPI de rendement diversifiée sera investie

dans les secteurs propres à l’expertise du groupe Patrimonia

Les commerces de périphérie,

les retail parks

Les locaux d’activités et

bureaux dédiés aux PME/PMI

Les locaux logistiques, notamment

ceux du dernier km

Pourquoi investir dans la SCPI ?

La périphérie = une classe d’actifs résiliente et protégée

La classe d’actifs des biens commerciaux et locaux d’activité en périphérie est très résiliente et a été peu affectée par la crise, du fait de l’adéquation de son offre à la demande et des niveaux raisonnables des loyers et des charges. Par ailleurs, les nouvelles réglementations environnementales, et notamment celle visant l’objectif de zéro artificiellement nette des sols, font que sur le long terme li y aura une véritable « prime »aux zones existantes et à leurs importants fonciers.

Un nouveau cycle immobilier s’ouvre, avec de nouveaux prix d’acquisition

Le nouveau cycle d’investissements qui s’ouvre permet de bénéficier de valeurs d’acquisition favorables, avec l’avantage concurrentiel de la SCPI d’acquérir des biens sans emprunt.

Une volonté de participer à l’amélioration et la rénovation des zones de périphérie souvent rattrapées par l’urbanisation

La SCPI mettra en place une politique ESG ambitieuse afin d’améliorer la performance énergétique de ses actifs et donc leur valorisation à terme. Nous avons fait le choix délibéré de ne pas viser l’obtention du label ISR dans un premier temps mais plutôt d’allouer un budget spécifique aux responsables techniques de nos actifs pour des projets concrets. Nous avons définis notre propre grille d’analyse qui nous permettra de mesurer les améliorations entreprises par les responsables techniques.

Un apport du Groupe au démarrage de la SCPI

Le Groupe Patrimonia a apporté en tant que membre fondateur un portefeuille de plus de 16,6M€ d’actifs au track-record établi afin de procurer un rendement locatif immédiat. Ce portefeuille est un très bon exemple de la politique d’investissement de la SCPI : de petits actifs (< 6M€) présentant une grande mutualisation des risques grâce à une stratégie multilocataires.

Un objectif de servir un fort rendement autour de 6%

La SCPI vise un taux de distribution annuel de 6%* brut de fiscalité à court terme, avec un minimum de 5,5% à long terme. L’horizon de placement recommandé de 8 ans.

Vous envisagez d’investir ?

Nous vous mettons en relation avec nos partenaires conseillers en gestion de patrimoine.

Documentation

Brochure commerciale

Points de vue

FAQ

Qu'est-ce qu'une SCPI ?

Quels sont les différents types de SCPI ?

Au sein de ces catégories, on distingue deux types de SCPI : les SCPI à capital variable et les SCPI à capital fixe. Les SCPI à capital fixe, souvent les plus anciennes, fonctionnent avec un capital social déterminé à l’avance qui, une fois atteint, reste constant. Ainsi, lorsque qu’un associé vend ses parts, celles-ci doivent être rachetées par une autre personne, ce qui empêche toute variation du capital.

En revanche, les SCPI à capital variable se caractérisent par un capital en constante évolution. Bien que, comme pour les SCPI à capital fixe, un capital social cible soit déterminé, la variabilité provient du fait que lorsque qu’un associé revend ses parts, celles-ci sont annulées, diminuant ainsi le capital, tandis que de nouvelles parts peuvent être émises pour de nouveaux souscripteurs, augmentant ainsi le capital. Contrairement à une idée répandue, une SCPI à capital variable n’a pas un capital illimité, mais un capital qui fluctue continuellement en fonction des souscriptions et des retraits.

Quelle est la nature des revenus SCPI ?

Les revenus principaux perçus par un investisseur après avoir investi dans une SCPI sont les revenus locatifs. La SCPI loue des immeubles et reverse les loyers à ses investisseurs. Ces revenus, appelés revenus locatifs, proviennent de la location de biens immobiliers. Pour les déclarer.

La SCPI dispose également d’une trésorerie résultant du décalage entre la perception des loyers et le paiement des charges. Pendant ce laps de temps, cet argent peut être placé sur des produits à risque nul, générant ainsi des revenus modestes mais redistribués aux investisseurs.

Peut-on acheter des parts de SCPI à crédit ?

Attention l’investissement dans le cadre d’un contrat d’assurance-vie n’est pas possible à crédit.

Quels sont les critères de choix d'une "bonne" SCPI ?

Le premier critère à retenir pour un investissement en SCPI est la diversification. Selon le montant investi, il est préférable de diversifier son investissement dans plusieurs SCPI, éventuellement avec différentes thématiques. Une SCPI avec un patrimoine diversifié, tant thématiquement que géographiquement, offre une diversification plus solide qu’un investissement immobilier direct.

Les critères principaux à considérer sont :

• La qualité de la société de gestion (expérience, track record, équipe).

• La diversification du patrimoine de la SCPI (thématiques, taille moyenne des immeubles et des locataires, géographie, qualité des emplacements).

• L’historique des rendements de la SCPI (niveau et régularité), ou pour les SCPI récentes, l’historique et le track record de la société de gestion.

• Les critères financiers de la SCPI : taux d’occupation financier, réserves (report à nouveau, fonds de remboursement, PGR), rendement des acquisitions, et niveau des frais.

Peut-on acheter des SCPI en démembrement ?

Il est également possible d’acquérir des parts en démembrement temporaire. Dans ce cas, le nu-propriétaire et l’usufruitier s’accordent sur une durée déterminée et sur la décote appliquée au prix des parts pour le nu-propriétaire. Cette décote est calculée en fonction de la durée du démembrement et du rendement escompté de la SCPI pendant cette période.

La plupart des sociétés de gestion proposent de rechercher des contreparties pour les investisseurs souhaitant un démembrement temporaire (en nue-propriété ou en usufruit). En général, les durées proposées varient de 3 à 20 ans.

Combien de temps dois-je conserver mes parts de SCPI ?

Il est également possible d’acquérir des parts en démembrement temporaire. C’est-à-dire que le Nu Propriétaire et l’usufruitier se mettent d’accord sur une durée de démembrement et la décote appliquée au prix de la part (en pleine propriété) pour le nu propriétaire. Cette décote va se calculer en fonction du nombre d’années du démembrement et du rendement espéré de la SCPI lors de la durée de ce démembrement temporaire.

La majorité des sociétés de gestion proposent d’organiser la recherche de contre parties lorsqu’un investisseur souhaite investir en démembrement temporaire (Nu Propriété ou Usufruit) et en général les durées proposées varient de 3 à 20 ans.

La SCPI est-elle liquide ?

Dans le cas d’une SCPI à capital fixe, la société de gestion organise un marché secondaire, c’est-à-dire un carnet d’ordre où les offres d’achats se confrontent aux ordre de ventes comme sur les marché boursiers. Lorsque qu’un acheteur et un vendeur sont d’accord sur le prix la cession s’opère.

Nos autres solutions

Les OPPCI

Fonds immobiliers professionnels privés

Les club deals hôteliers

Patrim’Hôtels